Opinião

Panorama da Oferta de Crédito para Projetos Eólicos em 2021

Tudo leva a crer que em 2021 o BNDES terá um papel maior, podendo, inclusive, retomar a posição de principal credor do setor eólico no Brasil.

- Por Eduardo Tobias Ruiz

Contexto da Oferta de Crédito

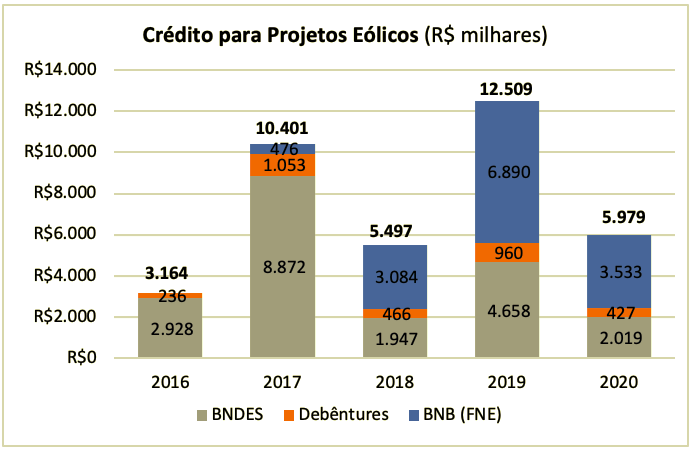

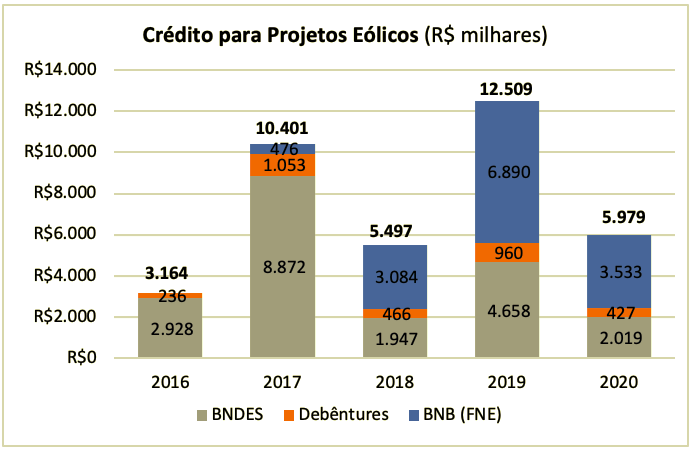

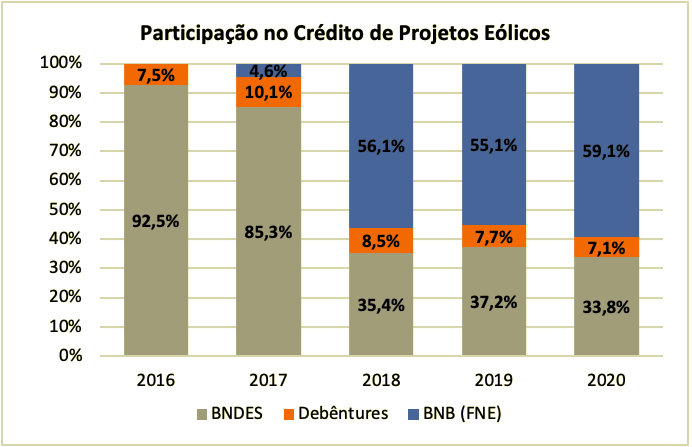

No ano de 2020, os projetos de geração eólica contrataram R$6 bilhões em crédito de longo prazo junto ao Banco do Nordeste (BNB), ao BNDES e via distribuição de debêntures incentivadas ao mercado de capitais. Apesar de o ano de 2020 ter sido atípico, com um volume de crédito 52% inferior a 2019 (R$12,5 bi), a participação de mercado de cada fonte de crédito sofreu pouca alteração.

Fonte: BNDES (2021a)[1]; ME (2020)[2]; BNB (2021a)[3].

Fonte: BNDES (2021a)[1]; ME (2020)[2]; BNB (2021a)[3].

O BNB foi o líder de crédito ao setor pelo terceiro ano consecutivo, tanto em volume quanto em número de projetos. Consideradas exclusivamente essas três fontes, o BNB respondeu por 59,1% do volume de crédito em 2020, conforme ilustrado no gráfico abaixo.

Fonte: BNDES (2021a); ME (2020); BNB (2021a).

Fonte: BNDES (2021a); ME (2020); BNB (2021a).

No entanto, o panorama da oferta de crédito para 2021 mudou. Por um lado, a demanda do mercado de capitais para debêntures incentivadas de projetos e de empresas de geração a partir de fontes renováveis já demonstra retomada. Por outro lado, o orçamento de 2021 do Fundo Constitucional de Financiamento do Nordeste (FNE) para projetos eólicos e solares fotovoltaicos permanece negativamente impactado pela COVID-19, assim como pela concorrência com projetos de outros setores. Enquanto isso, a política de ‘Preço de Suporte’ do BNDES tem se consolidado como modelo de financiamento eficaz para projetos dedicados ao ACL e de autoprodução.

BNDES

Dentre as três fontes de crédito, o BNDES foi a menos afetada pela pandemia. Não houve restrição orçamentária nem alteração nas condições de financiamento do FINEM, à exceção do ‘Fator Alfa’, explicado abaixo (BNDES, 2021b)[4]. Mesmo assim, o volume de contratações para projetos de geração eólica caiu 57% em 2020 para R$2,02 bilhões (BNDES, 2021a). Na prática, foram contratados somente três parques eólicos, desdobrados em 18 Sociedades de Propósito Específico (SPEs). São eles Campo Largo (361,2MW) da Engie Brasil, Santa Martina 14 (63 MW) da Casa dos Ventos e Jerusalém (180,6MW) da EDP Renováveis. Os prazos totais de financiamento aprovados foram muito favoráveis, de 19,5 anos, 21 anos e 23 anos, respectivamente (BNDES, 2021a).

Segundo o BNDES (2020)[5], o parque Santa Martina 14 teve a energia elétrica “comercializada majoritariamente no mercado livre em contrato de longo prazo com um grupo nacional do setor automotivo que poderá tornar-se autoprodutor, passando a integrar a estrutura acionária da SPE”. Este foi o primeiro financiamento no qual o BNDES aplicou a política do ‘Preço de Suporte’, evidenciando sua eficácia, inclusive, para projetos estruturados como autoprodução.

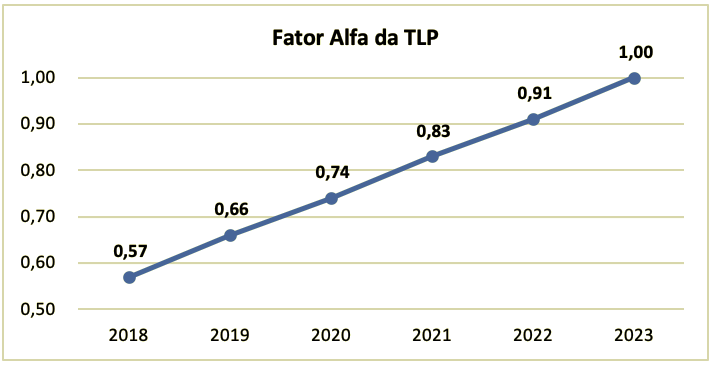

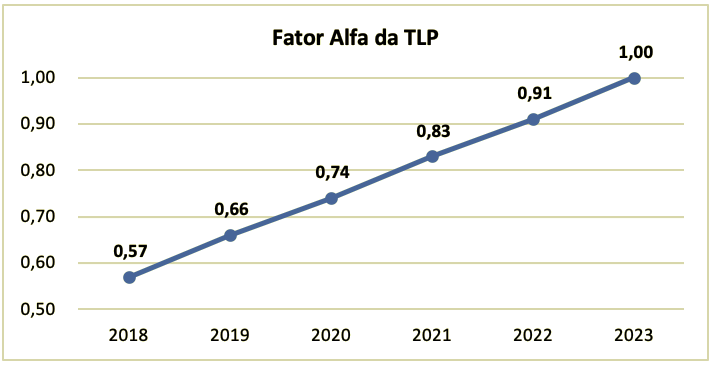

Contudo, o ‘Fator Alfa’ – redutor da TLP – tem crescido a cada ano, reduzindo a competitividade dos novos empréstimos do BNDES. Em 2021, o fator subiu de 0,74 para 0,83. Em 2023, o fator será 1 (BACEN, 2017)[6]. A partir daí, o custo financeiro do BNDES será similar ao das debêntures incentivadas, ou seja, referenciada à taxa da NTN-B.

Fonte: BACEN (2017).

Fonte: BACEN (2017).

A taxa de juros cobrada pelo BNDES é composta pela TLP (custo financeiro), mais a Remuneração do BNDES (de 1,3% a.a. para eólica), mais a taxa de risco de crédito, peculiar a cada projeto. Como referência, a taxa de juros do financiamento ao projeto Campo Largo foi de TLP mais 2,21% a.a., do Santa Martina foi de TLP mais 2,38% a.a. e do Jerusalém de TLP + 2,47% a.a. (BNDES, 2021a). A TLP aplicável para empréstimos contratados em março de 2021 será de IPCA + 2,08% a.a. (BNDES, 2021c)[7].

Além do FINEM, o BNDES anunciou em outubro de 2020 uma nova modalidade de financiamento chamada ‘BNDES Debêntures Sustentáveis e de Infraestrutura’ (Góes, 2020)[8]. Neste caso, o crédito é formalizado via emissão de debêntures. Para o setor eólico, a presença do BNDES dentre os subscritores das debêntures não é fato novo. Contudo, em um contexto de encarecimento de seu custo financeiro, é uma forma do banco se manter mais competitivo do que o mercado de capitais, principalmente a partir de 2023. Via debêntures, o BNDES consegue fazer empréstimos com isenção de IOF e tem a flexibilidade de customizar os fluxos de amortização da dívida. Tal como no FINEM, pode oferecer prazos mais longos que o dos contratos de venda de energia elétrica no ACL e aplicar a política de ‘Preço de Suporte’ para o volume de energia elétrica descontratada.

Debêntures Incentivadas

Dentre as três fontes, o mercado de capitais para debêntures incentivadas foi a que sentiu mais abruptamente as consequências da pandemia. Em 12/03/2020 a taxa de venda da Nota do Tesouro Nacional série B (NTN-B), com vencimento em 15/08/2026, subiu de 2,85% a.a. para 4,23% a.a. acima do IPCA. Após pouco mais de 2 meses, ela voltou a níveis pré-COVID. No entanto, com maior volatilidade, conforme indicado no gráfico abaixo.

Fonte: Tesouro Nacional (2021)[9].

Fonte: Tesouro Nacional (2021)[9].

Apesar da rápida recuperação da taxa – referência para o custo dessas debêntures – o volume de emissões para projetos de infraestrutura caiu 45% em 2020, de R$33,8 bilhões em 2019 para R$18,6 bilhões. No consolidado das emissões de 2020, a média do spread sobre a NTN-B subiu de 1,0% para 2,1% a.a. e o prazo total diminuiu de 13,3 para 11,6 anos (ME, 2020).

O volume de emissões para financiar projetos eólicos também caiu, de R$960 milhões em 2019 (7 emissões) para R$427 milhões em 2020 (5 emissões) (ME, 2020). Embora o volume de emissões em 2020 tenha sido o mais baixo desde 2016, só no primeiro bimestre de 2021 já foram emitidas três novas debêntures, totalizando R$410 milhões, sinalizando a retomada do apetite dos investidores (ME, 2021)[10].

Fonte: ME (2021).

Fonte: ME (2021).

Apesar do baixo volume em 2020, as emissões após o início da pandemia quebraram importantes paradigmas e consolidaram tendências. A primeira tendência que se consolidou foi a estratégia de emitir debêntures para complementar o financiamento do BNB (FNE). Esse foi o caso da Echoenergia para parte de seus parques eólicos em Serra do Mel (RN).

A segunda tendência consolidada foi de emissão de debêntures incentivadas pelos acionistas dos projetos. Em 2019, três das sete emissões foram feitas pelos acionistas. Em 2020, foram três de cinco emissões, sendo uma pela Echoenergia Participações e duas pela Omega Geração (ME, 2020). Em 2021, até fevereiro, todas as três emissões foram feitas pelos acionistas. A principal vantagem desta estratégia para o emissor é poder financiar a parcela de recursos próprios (equity) aportada no projeto.

Ainda em 2020, no mês de julho, houve a primeira emissão de debêntures incentivadas por um projeto eólico com energia elétrica comercializada exclusivamente no ACL. Segundo a Fitch Ratings (2020)[11], os projetos Vila Piauí 1 e 2, da Echoenergia, venderam 80% de sua garantia física para uma contraparte do grupo CPFL por prazo de 15 anos. Apesar da Fitch ter atribuído rating ‘AAA(bra)’ à emissão e os projetos já estarem em operação, as debêntures foram precificadas a NTN-B mais 3,9% a.a. (IPCA + 5,95% a.a.). A dívida foi estruturada na modalidade project finance, por prazo total de 15 anos, tendo como garantia adicional fiança bancária do Banco ABC Brasil até completion financeiro. O valor captado de R$87 milhões representa em torno de 29% do orçamento dos projetos, tendo complementado o financiamento pré-existente junto ao Banco do Brasil, a partir de recursos do FDNE – Fundo de Desenvolvimento do Nordeste (ANBIMA, 2020a)[12].

O segundo paradigma quebrado foi o uso de debêntures incentivadas para o financiamento (parcial) de projetos eólicos em fase de construção. Foi o caso das três emissões realizadas no primeiro bimestre de 2021, todas estruturadas na modalidade corporate finance. As duas emissões da Echoenergia visam financiar a construção dos projetos Echo 8, 9 e 10, cuja data estimada para conclusão da construção é dezembro de 2021 (ANBIMA, 2020b)[13]. A emissão da Aliança Geração, por sua vez, visa financiar a construção do Complexo Eólico Acauã, cuja data de início de operação está prevista para março de 2022 (ANBIMA, 2021)[14]. Em ambos os casos, os projetos comercializaram a maioria da energia elétrica no ACL. Ainda assim, conseguiram distribuir as debêntures a custos mais competitivos do que os de 2020. A emissão da Echoenergia, com rating ‘A+(bra)’, saiu a IPCA + 4,75% a.a. e a da Aliança Geração, com rating ‘AAA(bra)’, saiu a IPCA + 4% a.a. (ME, 2021).

Banco do Nordeste

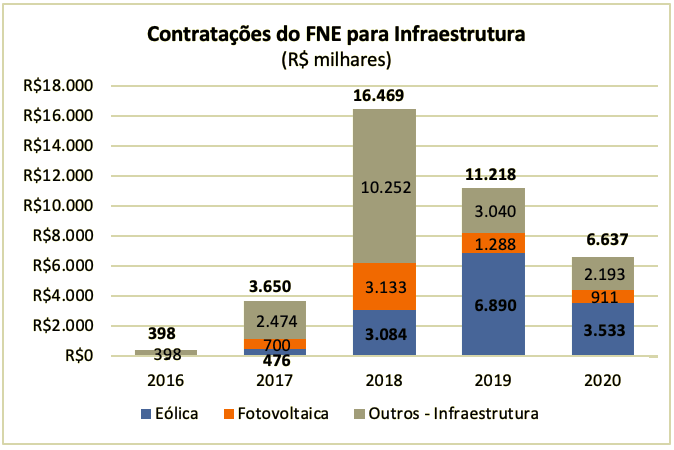

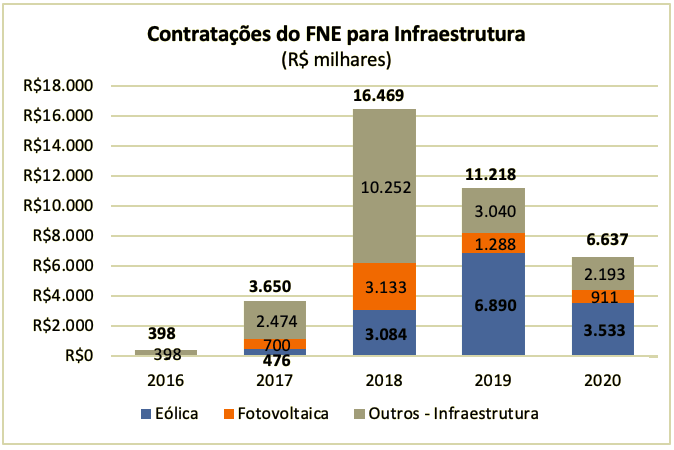

Com o advento da COVID-19, o BNB suspendeu temporariamente a obrigação de reembolsos dos empréstimos vigentes, sua principal fonte de recursos. Esta suspensão vigorou de maio a dezembro de 2020, porém, ainda permanece para alguns setores em 2021. Além disso, o BNB priorizou atender empréstimos emergenciais, para segmentos mais impactados pela pandemia. Essas medidas afetaram negativamente o orçamento para projetos de infraestrutura em 2020 e 2021. O ano de 2020 começou com orçamento estimado em R$10,23 bilhões (MDR, 2019)[15] e terminou com apenas R$6,64 bilhões contratados. Desse valor, R$3,533 bilhões foram contratados para geração eólica e R$911 milhões para geração centralizada solar fotovoltaica (BNB, 2021).

Fonte: BNB (2021a).

Fonte: BNB (2021a).

Para 2021, o orçamento previsto no Programa Regional FNE (BNB, 2021)[16] para infraestrutura é de R$7,105 bilhões, dos quais R$1,68 bilhão reservados exclusivamente para projetos de saneamento e logística. Dos R$5,425 bilhões remanescentes, o Programa projeta R$4,642 bilhões para projetos com finalidade de “Aproveitamento do Potencial Energético do Nordeste”, uma das prioridades do Conselho Deliberativo (CONDEL) da Superintendência do Desenvolvimento do Nordeste (SUDENE). Nessa categoria estão os projetos de geração centralizada eólica e solar fotovoltaica, geração distribuída e distribuição e processamento de gás natural.

Portanto, na melhor das hipóteses, eólica e solar – somadas – poderiam contratar volume similar ao de 2020. Este é o cenário mais provável, uma vez que o banco já não está mais aceitando pedidos de novos financiamentos para contratação neste ano. O ‘estoque’ de projetos em análise já supera o valor orçado para 2021. Cabe agora especular quanto desta verba irá para eólica. Sobre isso, pesa contra os projetos eólicos a grande exposição que o banco já tem com o setor. Desde 2017, o BNB emprestou R$13,98 bilhões para eólica versus R$6,03 para solar fotovoltaica (BNB, 2021). Logo, a tendência é que o BNB priorize contratar projetos fotovoltaicos. Outra particularidade deste ano é a decisão do BNB de restringir o limite de alavancagem dos projetos a 50% do investimento total, independentemente do porte do tomador. Dessa forma, privilegiando atender uma quantidade maior de projetos. Para 2021, não houve alteração no limite de endividamento por grupo econômico, que seguem em torno de R$2,4 bilhões.

Outras Fontes de Crédito de Longo Prazo

BNDES, FNE e o mercado de capitais são as principais, porém, não são as únicas fontes de crédito de longo prazo para projetos de geração eólica. Valem destacar duas outras opções, o FDNE e empréstimos em moeda estrangeira concedidos por bancos multilaterais.

O FDNE foi criado pela Medida Provisória nº 2156-5 de 2001, tendo como objetivo financiar, dentre outras coisas, investimentos privados em infraestrutura. O fundo tem como gestor a SUDENE e compete ao CONDEL, em conjunto com o Ministério de Desenvolvimento Regional (MDR), definir as diretrizes e prioridades para aplicação de seus recursos. A análise dos projetos compete aos ‘agentes operadores’, que também assumem o risco de inadimplência dos empréstimos junto ao FDNE. Até 2017, somente instituições financeiras federais podiam repassar os recursos do fundo, inclusive o próprio BNB. A partir de então, quaisquer instituições financeiras podem ser operadores (SUDENE, 2021)[17].

Até setembro de 2020, o FDNE contratou um total de aproximadamente R$1,467 bilhão em empréstimos a projetos de geração eólica (SUDENE, 2020a)[18]. A taxa de juros do FDNE é semelhante à do FNE, portanto, inferior a taxas de mercado. Apresenta como vantagem, se comparado ao FNE, a possibilidade de financiar até 60% do investimento total do projeto. Como desvantagens, a disponibilidade de recursos do FDNE é bem menor e menos previsível, além do prazo total do financiamento estar limitado a 20 anos (CMN, 2012)[19]. No ano de 2020, por exemplo, a dotação orçamentária total foi de R$2,744 bilhões para financiamento de novos projetos, independentemente do setor (SUDENE, 2021). Exemplos de projetos eólicos que contrataram FDNE em 2020 foram os parques eólicos Vila Piauí 1 e 2, no valor total de R$170,4 milhões, e Ventos de São Fernando IV (da Enerfin), no valor de R$228,6 milhões (SUDENE, 2020b)[20].

Outra possibilidade são empréstimos em moeda estrangeira, tal como o de US$67 milhões concedido em 2020 pelo IDB Invest e DNB Bank para financiar o projeto fotovoltaico Jacarandá da Atlas Renováveis (Atlas, 2020)[21]. Pode ser uma alternativa competitiva para projetos que tenham recebíveis de longo prazo atrelados à mesma moeda. No entanto, para 2021, a tendência é que essas opções de financiamento continuem sendo menos representativas que o FNE, BNDES e mercado de capitais.

Conclusões

Os recursos do FNE, administrados pelo BNB, seguem sendo a opção mais competitiva. Porém, com uma disponibilidade excepcionalmente reduzida em 2021. O mercado de capitais para debêntures incentivadas, por sua vez, está começando a se acostumar com o risco do ACL e, timidamente, a experimentar o risco construção de projetos de geração eólica. Portanto, permanecem como uma opção para endividamento complementar; em especial, para os projetos que conseguirem acessar os recursos do FNE. Além disso, têm sido uma alternativa cada vez mais usada para financiar a parcela de recursos próprios aportada pelos acionistas.

Consequentemente, tudo leva a crer que em 2021 o BNDES terá um papel maior, podendo, inclusive, retomar a posição de principal credor do setor eólico no Brasil. Apesar de mais caro e com sistema de amortização menos flexível que o FNE, pesam a seu favor o orçamento irrestrito, limite de alavancagem de 80% e prazos de até 24 anos (BNDES, 2021b). Além, claro, da bem-sucedida política operacional de ‘Preço de Suporte’, que também tem sido aplicada a projetos de autoprodução.

[1] BNDES. Operações contratadas na forma direta e indireta não automática. 2021a. Disponível em: https://www.bndes.gov.br/wps/portal/site/home/transparencia/centraldedownloads. Acesso em: 08 mar. 2021.

[2] ME - Ministério da Economia. Boletim Informativo de Debêntures Incentivadas. 85. ed. Secretaria de Política Econômica, dez. 2020. 67p.

[3] BNB. BNB Transparente: contratações FNE. 2021a. Disponível em: https://www.bnb.gov.br/bnb-transparente/estatisticas-aplicacoes-fne-e-outros-recursos#FNE. Acesso em: 08 mar. 2021.

[4] BNDES. BNDES Finem – Geração de Energia. 2021b. Disponível em: https://www.bndes.gov.br/wps/portal/site/home/financiamento/produto/bndes-finem-energia. Acesso em: 09 mar. 2021.

[5] BNDES. BNDES aprova financiamento à implantação de parque eólico no Rio Grande do Norte. Agência BNDES de Notícias. Publicado em 30 jun. 2020. Disponível em: https://agenciadenoticias.bndes.gov.br/detalhe/noticia/BNDES-aprova-financiamento-a-implantacao-de-parque-eolico-no-Rio-Grande-do-Norte/

[6] BACEN - Banco Central do Brasil. Comunicado n° 31.536, de 29 dez. 2017. Disponível em: https://www.bcb.gov.br/estabilidadefinanceira/exibenormativo?tipo=Comunicado&numero=31536.

[7] BNDES. Taxa de Longo Prazo – TLP. 2021c. Disponível em: https://www.bndes.gov.br/wps/portal/site/home/financiamento/guia/custos-financeiros/tlp-taxa-de-longo-prazo. Acesso em: 10 mar. 2021.

[8] GOÉS, Francisco. BNDES prevê R$8,5 bi para projeto ESG. Valor Econômico. Publicado em 19 out. 2020. Disponível em: https://valor.globo.com/financas/noticia/2020/10/19/bndes-preve-r-85-bi-para-projeto-esg.ghtml.

[9] TESOURO NACIONAL. Histórico de preços e taxas, NTN-B. 2021. Disponível em: https://sisweb.tesouro.gov.br/apex/f?p=2031:2:0::::. Acesso em: 09 mar. 2021.

[10] ME. Boletim Informativo de Debêntures Incentivadas. 86. ed. Secretaria de Política Econômica, jan. 2021. 68p.

[11] FITCH RATINGS. Fitch Atribui Rating ‘AAA(bra)’ à 1ª Emissão de Debêntures da Vila Piauí 2. Rating Action Commentary. Publicado em 24 set. 2020. Disponível em: https://www.fitchratings.com/research/pt/infrastructure-project-finance/fitch-assigns-rating-aaa-bra-to-1st-debentures-issuance-of-vila-piaui-2-24-09-2020.

[12] ANBIMA. Escritura Particular da 1ª Emissão de Debêntures Simples (...), da Vila Paiuí 2 Empreendimentos e Participações S.A. 2020a. Disponível em: https://data.anbima.com.br/debentures/emissores/30311116000102/emissoes/1/series/VP2E11/documentos.

[13] ANBIMA. Primeiro Aditamento à Escritura Particular da 2ª Emissão de Debêntures Simples (...), da Echoenergia Participações S.A. 2020b. Disponível em: https://data.anbima.com.br/debentures/emissores/24743678000122/emissoes/2/series/ECHP12/documentos.

[14] ANBIMA. Escritura Particular da 3ª emissão de Debêntures Simples (...), da Aliança Geração de Energia S.A. 2021. Disponível em: https://data.anbima.com.br/debentures/emissores/12009135000105/emissoes/3/series/ALIG13/documentos.

[15] MDR - Ministério do Desenvolvimento Regional. Empreendedores do Nordeste terão R$ 29,3 bilhões para investimentos em 2020. Disponível em: https://www.cidades.gov.br/ultimas-noticias/12494-empreendedores-do-nordeste-terao-r-29-3-bilhoes-para-investimentos-em-2020. Acesso em: 3 fev. 2020.

[16] BNB. Programação Regional FNE 2021. 2021b. Disponível em: https://www.bnb.gov.br/fne. Acesso em: 25 fev. 2021.

[17] SUDENE. Relatório de Gestão do FDNE: exercício 2020. 2021. Disponível em: https://www.gov.br/sudene/pt-br/assuntos/fdne/relatorios-de-gestao

[18] SUDENE. Parque eólico do RN contará com financiamento do FDNE. 2020a. Publicado em 17 set. 2020. Disponível em: https://www.gov.br/sudene/pt-br/assuntos/noticias/parque-eolico-do-rn-contara-com-financiamento-do-fdne

[19] CMN – Conselho Monetário Nacional. Resolução nº 4.171, de 20 dez. 2012. Estabelece critérios, condições e prazos para a concessão de financiamentos ao amparo de recursos do FDA, do FDNE e FDCO. Disponível em: https://www.bcb.gov.br/pre/normativos/res/2012/pdf/res_4171_v5_P.pdf. Acesso em: 17 mar. 2021.

[20] SUDENE. Sudene aprova liberação de R$ 212,5 milhões do FDNE. 2020b. Publicado em 12 nov. 2020. Disponível em: https://www.gov.br/sudene/pt-br/assuntos/noticias/sudene-aprova-liberacao-de-r-212-5-milhoes-do-fdne

[21] ATLAS RENEWABLES ENERGY. Atlas Renewable Energy executes first USD Project Financing in Brazil’s renewable sector with IDB Invest and DNB Bank. Publicado em 26 out. 2020. Disponível em: https://www.atlasrenewableenergy.com/en/atlas-renewable-energy-executes-first-usd-project-financing-in-brazils-renewable-sector-with-idb-invest-and-dnb-bank/

Eduardo Tobias Ruiz é sócio fundador e diretor da Watt Capital, empresa de assessoria financeira para investimentos, estruturação de financiamento e compra e venda de projetos e ativos no setor de energias renováveis no Brasil. É especialista em análise de viabilidade econômica de projetos, financiamento, M&A e desenvolvimento de negócios no setor de energias renováveis. Foi sócio e diretor da CELA Clean Energy Latin America de 2014 a 2020 e trabalhou como gerente de Project Finance e Desenvolvimento de Negócios na ERB – Energias Renováveis do Brasil de 2010 a 2014. Anteriormente, trabalhou na BNEF, Infinity Bio-Energy e banco JPMorgan Chase. Eduardo é professor convidado da FGV de “Avaliação de Projetos Aplicada ao Setor Elétrico" e da FIA Business School de “Project Finance”. É autor dos livros “Análise de Investimento em Projetos de Energia Solar FV” (2021) e “Análise de Investimento em Projetos Greenfield de Bioenergia” (2015). É Bacharel em Administração de Empresas pela FGV- EAESP e Mestre em Agroenergia pela FGV-EESP.